申税小微有话说:

创新是引领发展的第一动力,是推动高质量发展、建设现代化经济体系的战略支撑。

为了让软件企业全面知悉科技创新税费优惠政策、准确适用享受政策,申税小微今天为大家带来软件产品增值税即征即退政策全解读。

政策内容

增值税一般纳税人销售其自行开发生产的软件产品,按现行税率征收增值税后,对其增值税实际税负超过3%的部分实行即征即退政策。

申请条件

软件产品界定及分类:软件产品是指信息处理程序及相关文档和数据。软件产品包括计算机软件产品、信息系统和嵌入式软件产品。嵌入式软件产品是指嵌入在计算机硬件、机器设备中并随其一并销售,构成计算机硬件、机器设备组成部分的软件产品。

取得软件产业主管部门颁发的《软件产品登记证书》或著作权行政管理部门颁发的《计算机软件著作权登记证书》的软件产品,经主管税务机关审核批准,可以享受财税〔2011〕100号通知规定的增值税政策。

对增值税一般纳税人随同计算机硬件、机器设备一并销售嵌入式软件产品,如果适用财税〔2011〕100号通知规定按照组成计税价格计算确定计算机硬件、机器设备销售额的,应当分别核算嵌入式软件产品与计算机硬件、机器设备部分的成本。

凡未分别核算或者核算不清的,不得享受财税〔2011〕100号规定的增值税政策。

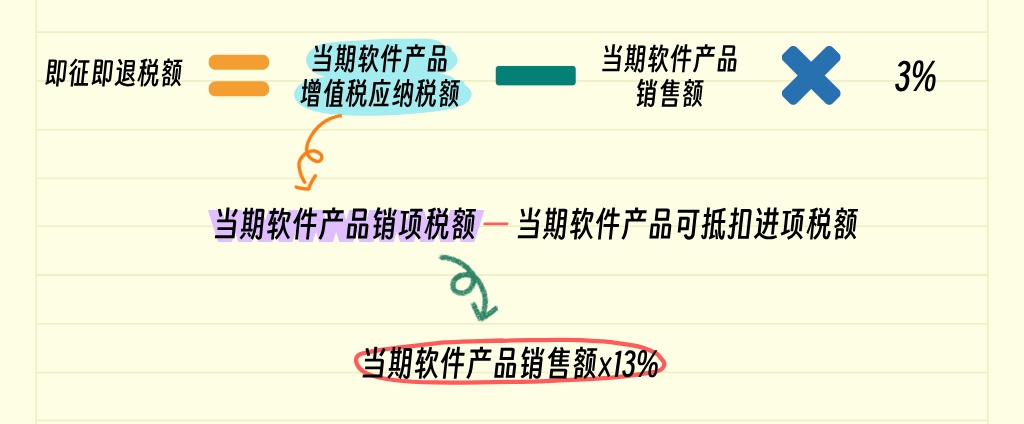

如何计算即征即退税额

即征即退税额=当期软件产品增值税应纳税额-当期软件产品销售额×3%

当期软件产品增值税应纳税额=当期软件产品销项税额-当期软件产品可抵扣进项税额

当期软件产品销项税额=当期软件产品销售额×13%

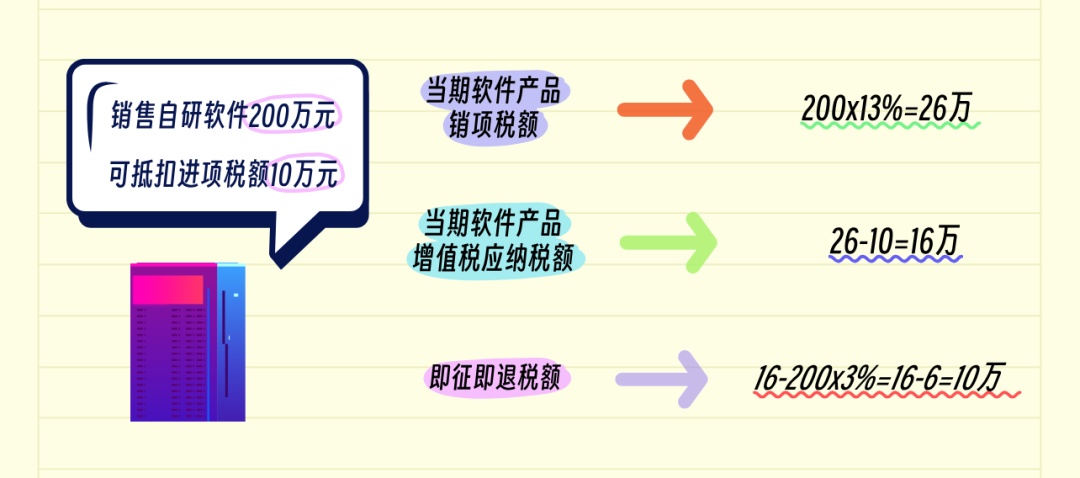

某软件企业当月销售自研软件200万元,可抵扣进项税额10万元。则当期软件产品销项税额=200×13%=26万元,当期软件产品增值税应纳税额=26-10=16万元,即征即退税额=16-200×3%=16-6=10万元。

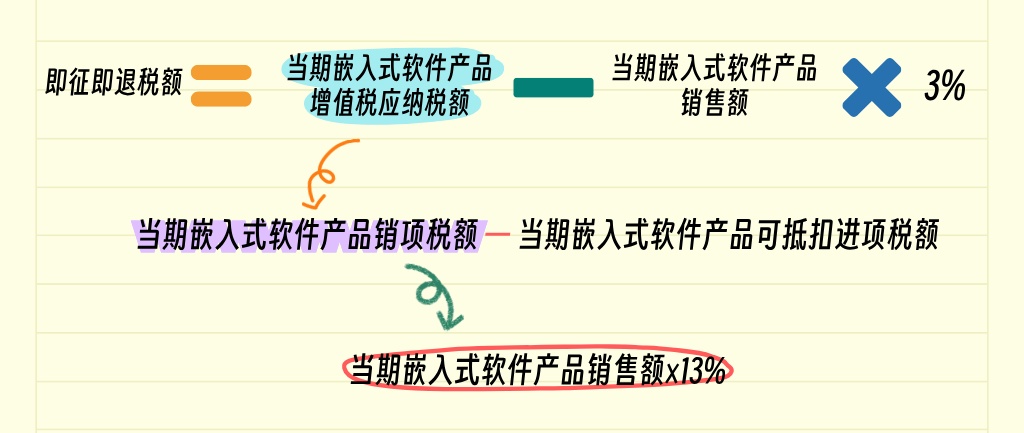

① 嵌入式软件产品增值税即征即退税额的计算方法

即征即退税额=当期嵌入式软件产品增值税应纳税额-当期嵌入式软件产品销售额×3%

当期嵌入式软件产品增值税应纳税额=当期嵌入式软件产品销项税额-当期嵌入式软件产品可抵扣进项税额

当期嵌入式软件产品销项税额=当期嵌入式软件产品销售额×13%

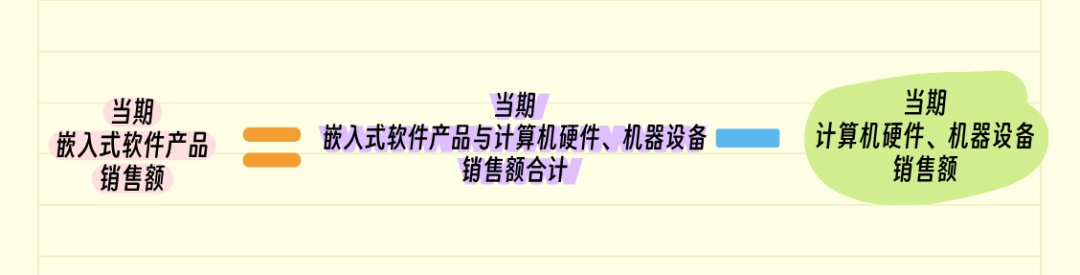

② 当期嵌入式软件产品销售额的计算公式

当期嵌入式软件产品销售额=当期嵌入式软件产品与计算机硬件、机器设备销售额合计-当期计算机硬件、机器设备销售额

计算机硬件、机器设备销售额按照下列顺序确定:

1️⃣按纳税人最近同期同类货物的平均销售价格计算确定;

2️⃣按其他纳税人最近同期同类货物的平均销售价格计算确定;

3️⃣按计算机硬件、机器设备组成计税价格计算确定。

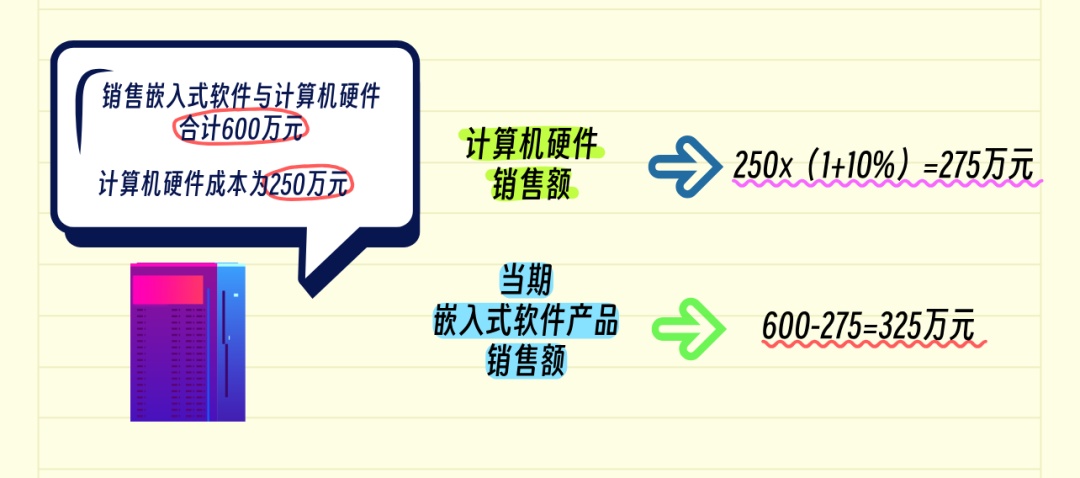

计算机硬件、机器设备组成计税价格=计算机硬件、机器设备成本×(1+10%)

某企业当月销售嵌入式软件与计算机硬件合计600万元,其中计算机硬件成本为250万元,按组成计税价格确定计算机硬件销售额。则计算机硬件销售额=250×(1+10%)=275万元,当期嵌入式软件产品销售额=600-275=325万元。

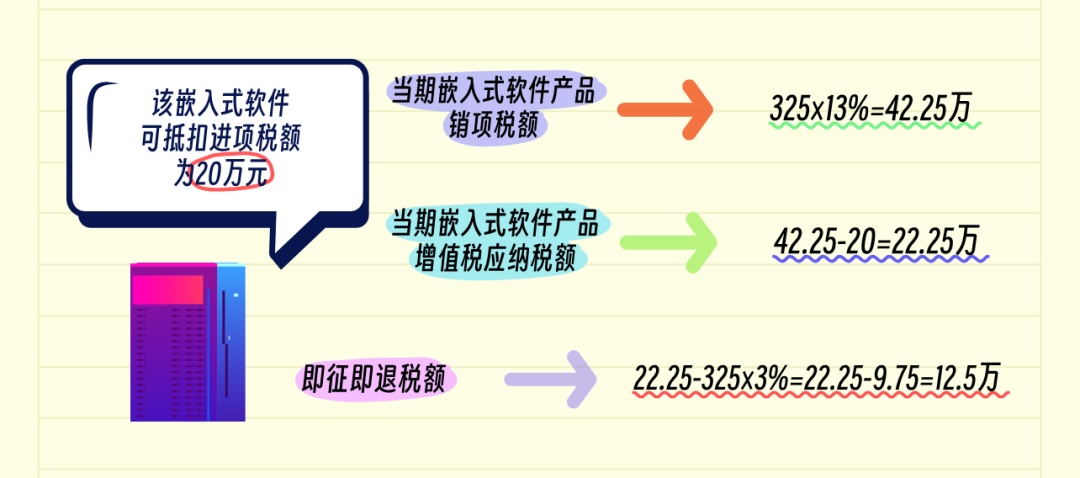

若该嵌入式软件可抵扣进项税额为20万元,则当期嵌入式软件产品销项税额=325×13%=42.25万元,当期嵌入式软件产品增值税应纳税额=42.25-20=22.25万元,即征即退税额=22.25-325×3%=22.25-9.75=12.5万元。

按照上述办法计算,即征即退税额大于零时,税务机关应按规定,及时办理退税手续。

常见问题答疑

将进口软件产品进行汉字化处理后对外销售,可以享受即征即退政策吗?

Q1

增值税一般纳税人将进口软件产品进行本地化改造后对外销售,其销售的软件产品可享受增值税即征即退政策。

本地化改造是指对进口软件产品进行重新设计、改进、转换等,单纯对进口软件产品进行汉字化处理不包括在内。

企业的进项税额与软件开发无法明确区分,可以分摊进项税额吗?

Q2

增值税一般纳税人在销售软件产品的同时销售其他货物或者应税劳务的,对于无法划分的进项税额,应按照实际成本或销售收入比例确定软件产品应分摊的进项税额;对专用于软件产品开发生产设备及工具的进项税额,不得进行分摊。

纳税人应将选定的分摊方式报主管税务机关备案,并自备案之日起一年内不得变更。

专用于软件产品开发生产的设备及工具,包括但不限于用于软件设计的计算机设备、读写打印器具设备、工具软件、软件平台和测试设备。

随同机器设备一并销售的软件产品,未分别计算销售额,可以适用即征即退政策吗?

Q3

对增值税一般纳税人随同计算机硬件、机器设备一并销售嵌入式软件产品,如果按照组成计税价格计算确定计算机硬件、机器设备销售额的,应当分别核算嵌入式软件产品与计算机硬件、机器设备部分的成本。

凡未分别核算或者核算不清的,不得享受增值税即征即退政策。

供稿:陈瑞

编辑:周晨彦