11月16日,汽车分期服务平台美利车金融在其官方微信公众号上发布消息:因“系统维护”,可能产生客户“无法正常进行还款操作”;唯一的官方客服电话也暂时无法服务。据财新网报道,11月18日,美利车金融创始人及CEO刘雁南已被警方带走。在上海市民服务热线12345,来自全国各地的不少用户投诉美利车金融隐瞒高额服务费、没收合同、绑定人身意外保险等违法违规行为。

隐瞒高利息,还暗地收取高额服务费

2018年3月,大同市民韩先生在本地购买了一款宝骏牌机动车,向美利车金融贷款3.4万元,分36个月还款,“总利息不到1.5万元,以后台计算为准”。业务员又告诉他,还款一年后,可以免手续费提前还款。此外,韩先生被告知还必须额外支付5000元的GPS服务费、信用评估以及保险费。此后直到2019年11月,韩先生的银行账户每月被“华昌融租”自动扣取1513元,累计20个月。接下来16个月,韩先生决定一次性付清余下贷款。业务员告知,余款还有2.2万余元。若以此计算,过去20个月,利息已产生约1.8万元。韩先生此时才意识到业务员撒谎了,利率远没有说的那么低。

无奈,为了尽快结清账款,拿回抵押的车辆所有权证,韩先生只能将余款转账给美利车金融所属的力蕴汽车咨询上海有限公司。业务员称15个工作日内会将车证快递过去,但韩先生目前仍未收到,随后业务员也失联了。能不能顺利拿到遥遥无期。

“被骗得团团转。”贵州贵阳的黎先生高中学历,以木工为生。他在2018年6月17日在花溪区合棚二手车市场购买一辆爱唯欧14款的雪佛兰,与老板谈好车价为4.5万元。付完首付,还需贷款3.41万元。老板介绍了美利车的“融资保险经理”杨某,对方自称平台与浦发银行合作。黎先生一听是正规银行,没有多加怀疑,约定8.56%的利率。他承诺,还款半年后可以提前还款,届时只需额外支付一笔手续费。快到下班的点,黎先生在杨某的催促下匆忙签署了合同。两份合同全部被收走,理由是“车管所和公司要押着,所以没有你的。”

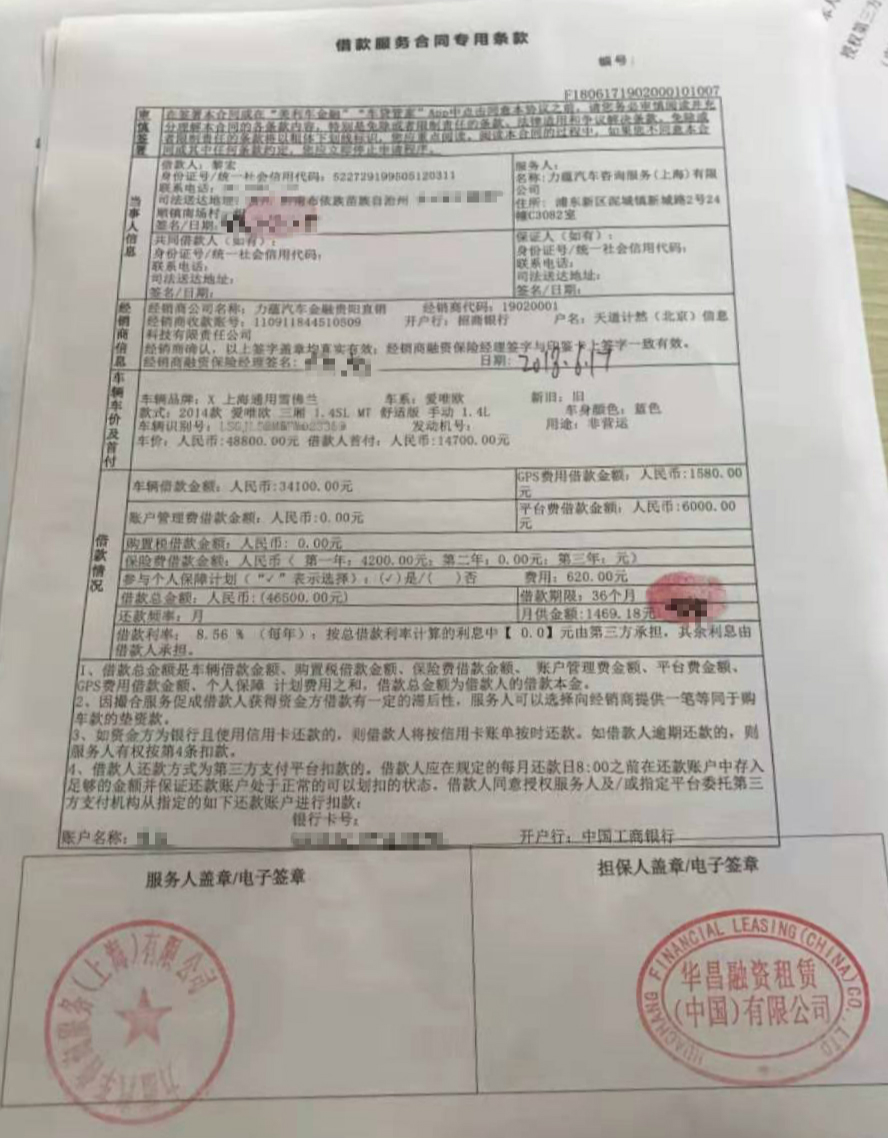

过了两天,黎先生收到的却是四川新网银行的扣款短信,原因是黎先生的信用未过浦发银行审核。半年到了,黎先生联系业务员杨某商量提前还款。此时杨某又改口称,需要满一年,两人当场起了争执。黎先生要回《借款服务合同专用条款》,这才发现,实际的借款总额为4.65万元,其中包括6000元平台借款费、1580元GPS费用借款、4200元保险借款费、620元人身意外保险费用,一一分摊进36个月供之中,合同中也并没约定选择哪家银行借贷。这些多出来的费用为何没有告知?记者联系杨某,其辩解称,相应的费用都是公司规定要求收取,白纸黑字写在合同上,用户没看到是自己的问题。

△黎先生发现贷款合同内增加了共1.24万元的平台借款费、GPS费用借款保险借款费、人身意外保障费用。

涉嫌高利贷、捆绑销售保险等多项违规

深圳市民宁先生回忆,自己在填写工作和月收入一栏撒了谎,业务员知情后也拍着胸脯说没问题。他十分困惑:这些或明或暗的收费算进利息里,银行难道不清楚吗?不用审核我的资料吗?银行扣款为何不需要授权?

记者整理多位消费者的经历发现,美利车金融业务人员以知名银行合作渠道的形象出现,在处理买家贷款申请事务中却存在诸多涉嫌欺诈、骗贷违法的手段,如变相增加贷款额度、隐瞒高额服务费、伪造合同、绑定人身意外保险等等。汽车经销商、业务员、银行在整条利益链中各有收益,最终让消费者承担高昂的利息或服务费的压力。

早在2015年最高人民法院就出台了《最高人民法院关于审理民间借贷案件适用法律若干问题的规定》,明确了民间借贷年利率超过36%的利息约定无效。而美利车金融用户实际支付的利息也基本接近、甚至超过了国家规定的利息红线。由于美利车金融在年利率设计上较为隐蔽,加之其客户群体普遍缺乏专业的金融和法律知识,很容易被蒙蔽,即便发现不规范,维权难度也很大。

美利车金融将高额服务费纳入分期还款中的做法到底是否构成高利贷?上海市新闵律师事务所刑事法律事务部部长郭慧律师认为,按照韩先生的说法,其还款20个月的年利率已达到33.48%。根据民间借贷司法解释的规定,韩先生可以拒绝支付超出年利率24%部分的利息,即便是美利车金融起诉要求韩先生支付,也不会得到法院支持。但是如果超出年利率24%部分的利息已经支付,韩先生也很难要求对方返还。

另一方面,2019年7月,银保监会财险监管部向各财险公司下发了《关于开展现金贷等网贷平台意外伤害保险业务自查清理的通知》,要求财险公司应立即停止通过现金贷等网贷平台销售意外伤害保险业务。美利车金融也涉嫌存在捆绑销售行为。

此外,山东青岛一名消费者告诉记者,由于美利车金融app目前无法正常还款,他因逾期被暴力催收,影响到家人。

助贷机构、助贷业务的监管存在缺失

据公开信息显示,美利车金融运营方为上海力蕴汽车咨询服务有限公司。其经营范围为汽车咨询、销售、租赁等业务,其背后的全资股东华昌融资租赁有限公司含有融资租赁、抵押业务,平台与新网银行、微众银行、中邦银行、工商银行、浦发银行、南京银行、渤海银行展开借贷业务。种种隐瞒消费者而增加的收费项目,在未经用户确认、未尽到审核义务的情况下放贷,银行是否存在一定的责任?为此,有南京市民向上海金融监管部门反映,监管部门称主要责任在于美利车金融平台,而平台非银行贷款,属企业经营行为,只能建议市民协商或诉讼解决。

郭慧律师建议,根据合同法,“以欺诈、胁迫的手段”迫使消费的一方订立合同的,消费者可以提起诉讼请求撤销合同,这是停止合同履行的一种方式。在起诉要求撤销时,最重要的是消费者能够证明合同订立时存在“欺诈、胁迫”,如果没有证据证明的,法院很难支持撤销合同的请求。因此在合同洽谈、签订及履行的过程中,应当注意保留相关的证据。如果消费者被他人冒用身份到银行办理了贷款业务,那么在收到银行信用卡中心的短信后,应该首先和银行进行沟通,说明此次贷款并非本人申请,请求银行将该笔贷款撤销。如银行未接受其请求,当事人未按期归还贷款,银行仍然可能会将当事人加入失信名单。

2017年全国金融工作会议明确,小额贷款公司、融资担保公司、区域性股权市场、融资租赁公司、典当行、商业保理公司、地方资产管理公司等,由中央金融监管部门制定规则,地方金融监管部门实施监管。郭慧认为,美利车金融平台属于协助办理贷款的类金融服务公司,应当属于金融部门进行监管。

“从本次发生的问题也可以看出,此类新兴平台存在监管分散的问题。”根据《助贷业务创新与监管研究报告》,地方金融监督管理局负责助贷机构助贷业务的风险监管,而互联网协会、小贷行业协会对助贷机构进行合规审查与日常管理。一个车贷行为中存在的暴力催收、砍头息、高利贷等问题需要公安机关、地方金融监管部门、银(保)监会三个不同部门分别监管。不同机构间的审查模式与监管方向不同导致影响最终监管的效果。因而,建立一个中间的协调机制进行联动处理,保障金融消费者在安全的投资环境中享受金融服务势在必行。

我也说两句

我也说两句